💡Tydzień temu Wojewódzki Sąd Administracyjny w Gliwicach wydał wyrok, który może zmienić pogląd fiskusa na pożyczki udzielane przez spółki estońskie podmiotom powiązanym.

📌Dotychczas jeżeli spółka opodatkowana estońskim – CIT udzielała pożyczek podmiotom powiązanym to fiskus dopatrywał się ukrytych zysków w kwocie kapitału pożyczki.

💡Skarga zapadła na kanwie sprawy, w której spółka opodatkowana E-CIT dopuszczała, że będzie udzielać pożyczek podmiotom powiązanym na realizację celów gospodarczych tych podmiotów.

W skarżonej interpretacji wskazywano, że pożyczkobiorca nie przeznaczy jej na wypłatę dywidendy czy inne czynności noszące znamiona wypłaty zysku.

🔥Korzystny wyrok potwierdził poglądy spółki, że badając transakcje pożyczki każdorazowo należy zweryfikować stan faktyczny na podstawie wszystkich przesłanek wskazanych w art. 28m ust. 3 pkt 1 ustawy CIT. W szczególności organ powinien ustalić, czy pożyczka została wykonana w związku z prawem do udziału w zysku i w takim przypadku ukryte zyski nie wystąpią.

👉 Wyrok ten poskromił zapędy organów podatkowych zmierzające do stosowania wykładni rozszerzającej definicji ukrytych zysków.

👉Wyrok WSA w Gliwicach z 12 maja 2023 r., sygn. akt I SA/Gl 93/23

🔥Spółki opodatkowane Estońskim – CIT nie mają obowiązku sporządzania i podawania do publicznej wiadomości informacji o realizowanej strategii podatkowej, także w sytuacji, gdy ich przychody za rok podatkowy przekroczyły równowartość przeliczonej na PLN kwoty 50 mln euro.

💡Tuż przed majowym weekendem fiskus wydał bardzo korzystną interpretację indywidualną, która jest szczególnie ważna dla spółek z dużymi przychodami, które wybrały estoński – CIT.

👉Interpretacja indywidualna z dnia 27 kwietnia 2023 r., nr 0111-KDIB1-1.4010.778.2022.1.SG.

💭Przypomnijmy krótko – strategia podatkowa to zestaw informacji opisującej działania firmy mające wpływ na zobowiązania podatkowe i sposób ich rozliczania przez podatnika.

💭Od 1 stycznia 2021 r. spółki, których przychody roczne przekraczają 50 mln EUR oraz podatkowe grupy kapitałowe muszą zamieszczać swoją strategię podatkową na własnych stronach internetowych, a także przesłać informację o jej opublikowaniu naczelnikowi US pod który dana spółka podlega.

💭Katalog informacji, które musi zawierać strategia podatkowa znajdziecie w przepisie (art. 27c ust. 2 ustawy o CIT).

Wśród przykładowych informacji, które musi zawierać strategia podatkowa wyróżniamy (ustawodawca pozostawił ten katalog otwartym posługując się zwrotem „w szczególności”:

🔸informacje o stosowanych przez podatnika procedurach i procesach w zakresie prawidłowej realizacji zobowiązań podatkowych, a także o dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej,

🔸informacje odnośnie do realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej (w tym informacje o liczbie zaraportowanych schematów podatkowych),

🔸informacje o transakcjach z podmiotami powiązanymi, których wartość przekracza 5% sumy bilansowej aktywów ustalonej na podstawie ostatniego zatwierdzonego sprawozdania finansowego,

🔸informacje o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu przepisów o cenach transferowych,

🔸informacje o złożonych przez podatnika wnioskach o wydanie interpretacji podatkowych, wiążącej informacji stawkowej lub wiążącej informacji akcyzowej,

🔸informacje dotyczące dokonywania rozliczeń podatkowych podatnika na terytoriach lub w krajach stosujących szkodliwą konkurencję podatkową.

‼️W przypadku, gdy podatnik nie poda do publicznej wiadomości informacji o realizowanej strategii podatkowej podlegać będzie karze pieniężnej w wysokości do 250 000 zł.

💡Tym bardziej należy docenić to rozstrzygniecie, ponieważ oznacza ono, że:

➕spółki na estońskim CIT mają mniej obowiązków formalnych;

➕spółki na estońskim CIT nie muszą podawać do wiadomości publicznej informacji dotyczących ich przedsiębiorstwa;

➕spółki na estońskim CIT zaoszczędzą środki i czas, którego wymagałoby sporządzenie strategii w ramach własnego działu prawnego albo zlecenie tego zewnętrznej kancelarii;

➕spółki na estońskim CIT nie ryzykują jakimikolwiek karami finansowymi.

💡Link do interpretacji indywidualnej: https://eureka.mf.gov.pl/informacje/podglad/541432

💡W piątek (14.04.2023 r.) wydana została interpretacja indywidualna nr 0111-KDIB1-2.4010.78.2023.2. EJ, która to interpretacja dotyczy między innymi wydatków spółki na zakup sprzętu elektronicznego (laptopy i telefony komórkowe).

💡Przyjrzyjmy się tematowi wydatków spółek na elektronikę na podstawie tej i wcześniej wydawanych interpretacji indywidualnych:

➕we wskazanej interpretacji takie wydatki spółki na zakup elektroniki nie są opodatkowane jako dochód z tytułu ukrytych zysków.

🔸Tu spółka wskazała na służbowy charakter sprzętu dla wspólników (zarząd, prokurent) i pracowników niebędących wspólnikami.

🔸Wyraźnie podkreślono aspekt służbowego użytku sprzętu.

🔸Zdaniem fiskusa, wydatki na nabycie laptopów, telefonów lub innego sprzętu elektronicznego, są ponoszone przez Spółkę w celu zapewnienia pracownikom bądź członkom Zarządu Spółki lub Prokurentowi Spółki odpowiednich narzędzi i nie stanowią wypłaty ukrytego zysku przez Spółkę.

❌Wydatki na zakup niezbędnych narzędzi oraz niezbędnego sprzętu i wyposażenia biurowego, tj. komputery (laptopy) wraz z urządzeniami peryferyjnymi, np. klawiatury, myszy komputerowe, monitory służące do pracy Wspólnikom oraz Pracownikom będą podlegać opodatkowaniu jako ukryty zysk lub wydatek niezwiązany z działalnością gospodarczą jeżeli dopuszczony jest użytek prywatny (mieszany) tego wyposażenia.

🔸Interpretacja z dnia 12 stycznia 2023 r. Dyrektor Krajowej Informacji Skarbowej 0111-KDIB1-2.4010.730.2022.2. DP.

❓Żadna z negatywnych interpretacji nie wspomina, czy dochód z tytułu ukrytych zysków należy rozpoznać w kwocie brutto, ale tu przykładem rozstrzygnięć „samochodowych” należałoby tak przyjąć.

‼️Ważny jest zatem sposób użytkowania sprzętu – od tego zależy powstanie lub niepowstanie dochodu z tytułu ukrytych zysków.

‼️Niemniej, ważne by w interpretacji indywidualnej napisać wyłącznie prawdę, inaczej uzyskana interpretacja nie będzie mieć waloru ochronnego.

❓Czy można przyjąć regulaminy ustanawiający wyłączny użytek sprzętu elektronicznego do celów służbowych❓- pewnie tak, ale jak każda procedura – niestosowana jest bez wartości.

💡Przyjrzyjmy się dobrowolnemu umorzeniu udziałów za wynagrodzeniem w kontekście Estońskiego – CIT Estoński na podstawie dwóch świeżych interpretacji indywidualnych:

🔸nabycie przez spółkę własnych udziałów w celu ich umorzenia nie pozbawia prawa spółki do estońskiego – CIT pod warunkiem, że pozostałymi udziałowcami spółki pozostaną nadal osoby fizyczne.

👉Interpretacja z 6 kwietnia 2023 r., nr 0114-KDIP2-2.4010.79.2023.1.SP.

🔸wypłata udziałowcowi spółki wynagrodzenia w związku z dobrowolnym umorzeniem jego udziałów podlega opodatkowaniu według stawki podatku estońskiego – CIT aktualnej na moment wypłaty wynagrodzenia, a nie na moment dokonania umorzenia udziałów .

👉Interpretacja z dnia 6 kwietnia 2023 r., nr 0114-KDIP2-2.4010.69.2023.1.AP.

🔥Spójrzmy na ostatnie interpretacje indywidualne dotyczące najmu przez spółkę opodatkowaną estońskim – CIT nieruchomości od podmiotu powiązanego.

💡O tym co decyduje czy pojawi się dochód z tytułu ukrytych zysków nadal jest kwestia wyposażenia spółki w niezbędne do działalności aktywa.

👉Spośród wielu wniosków fiskusa to ta kwestia jest „game – changerem”, który decyduje o korzystnej lub niekorzystnej interpretacji indywidualnej.

💡W mijającym tygodniu Dyrektor KIS wydał dwie korzystne interpretacje indywidualne mówiące, że opłaty spółki na rzecz podmiotu powiązanego z tytułu najmu nie będą stanowić dochodu z tytułu ukrytych zysków.

👉Co ważne – w obu interpretacjach zadeklarowano i konkretnie wskazano, że spółki dysponowały zapleczem maszynowym i nieruchomościowym niezależnie od realizowanego stosunku najmu.

💭(Interpretacja z dnia 04.04.2023 r., 0111-KDIB1-2.4010.95.2023.1.MC i interpretacja z dnia 03.04.2023 r., 0111-KDIB2-1.4010.780.2022.2.BJ).

💡Co ważne – są już pierwsze orzeczenia dotyczące zagadnienia wyposażenia spółki w niezbędne do działalności gospodarczej aktywa:

- Wyrok WSA w Łodzi z dnia 23 marca 2023 r., w sprawie o sygn. I Sa/Łd 137/23 stwierdził, że przepisy ustawy nie odnoszą się do kwestii wyposażenia lub niewyposażenia spółki w odpowiednie aktywa.

- Wyrok WSA w Łodzi w wyroku z dnia 21 lutego 2023 r., o sygn. I SA/Łd 753/22 podtrzymał wysnuwane przez organy podatkowe tezy o niedostatecznym wyposażeniu spółki w niezbędne aktywa.

🔥Pozostaje oczekiwać orzeczeń Naczelnego Sądu Administracyjnego, które niewątpliwie się pojawią.

🔥Od długiego czasu spółki opodatkowane estońskim- CIT i doradców podatkowych polaryzuje zagadnienie podatku od dochodu z tytułu ukrytych zysków przy najmie składników majątku od podmiotu powiązanego.

💭Objaśnienia podatkowe Ministerstwo Finansów do estońskiego CIT z dnia 23 grudnia 2021 postulowały, że w relacji spółka – wspólnik istotne może być w przedmiotowej ocenie to, czy wspólnik zadbał o wyposażenie spółki w aktywa niezbędne dla prowadzonej działalności gospodarcze…

💡Objaśnienia są z grudnia 2021 roku i nie są idealne – od tego czasu wydano kilka tysięcy interpretacji indywidualnych, a nawet raz naprawiono przepisy.

🔥Fiskus w 2022 roku wydał rozmaite interpretacje indywidualne:

❌wśród stanowisk negatywnych fiskus uznawał wielokrotnie, że najem składników majątku od podmiotów powiązanych należy opodatkować jako dochód z tytułu ukrytych zysków.

👉argumentem fiskusa był zarzut zaczerpnięty z objaśnień podatkowych, że….wspólnicy nie wyposażyli spółki w niezbędne do działalności aktywa.

👉tak fiskus orzekł w interpretacjach – z dnia 30 listopada 2022 r., w sprawie 0111-KDIB1-2.4010.474.2022.2.DP.

➕Były interpretacje pozytywne:

👉interpretacja z dnia 1 grudnia 2022 r., w sprawie 0111-KDIB2-1.4010.554.2022.1. BJ – spółka argumentowała, że „zamysłem działalności Podatnika jest generowanie zysków, a nie na gromadzenie majątku w postaci środków trwałych.”

👉interpretacja z dnia 2 grudnia 2022 r., w sprawie 0111-KDIB1-2.4010.751.2022.1. AK – tu spółka argumentowała, że wspólnicy wyposażyli Spółkę w środki pieniężne, przeznaczone na prowadzenie przez Spółkę działalności. Część tych środków została wydatkowana przez Spółkę na zakup aktywów niezbędnych w prowadzonej działalności.

👉interpretacja z dnia 24 października 2022 r., w sprawie 0114-KDIP2-2.4010.51.2022.2. AP – tu spółka wskazała, że „poza nabyciem, najem jest jedną z najbardziej powszechnych form wyposażania swojego przedsiębiorstwa w niezbędne aktywa przez podmioty prowadzące działalność gospodarczą”.

🔥Ci, którzy nie mieli tyle szczęścia do humoru fiskusa skarżyli swoje rozstrzygnięcia do sądów administracyjnych – na szczęście skutecznie dla podatników.

💡Dnia 23 marca 2023 r. Wojewódzki Sąd Administracyjny w Łodzi, w sprawie o sygn. I Sa/Łd 137/23 orzekł, że przepisy CIT nie uzależniają powstania ukrytych zysków od wyposażenia spółki w „odpowiednie aktywa”.

🔥🔥Oby więcej takich informacji‼️

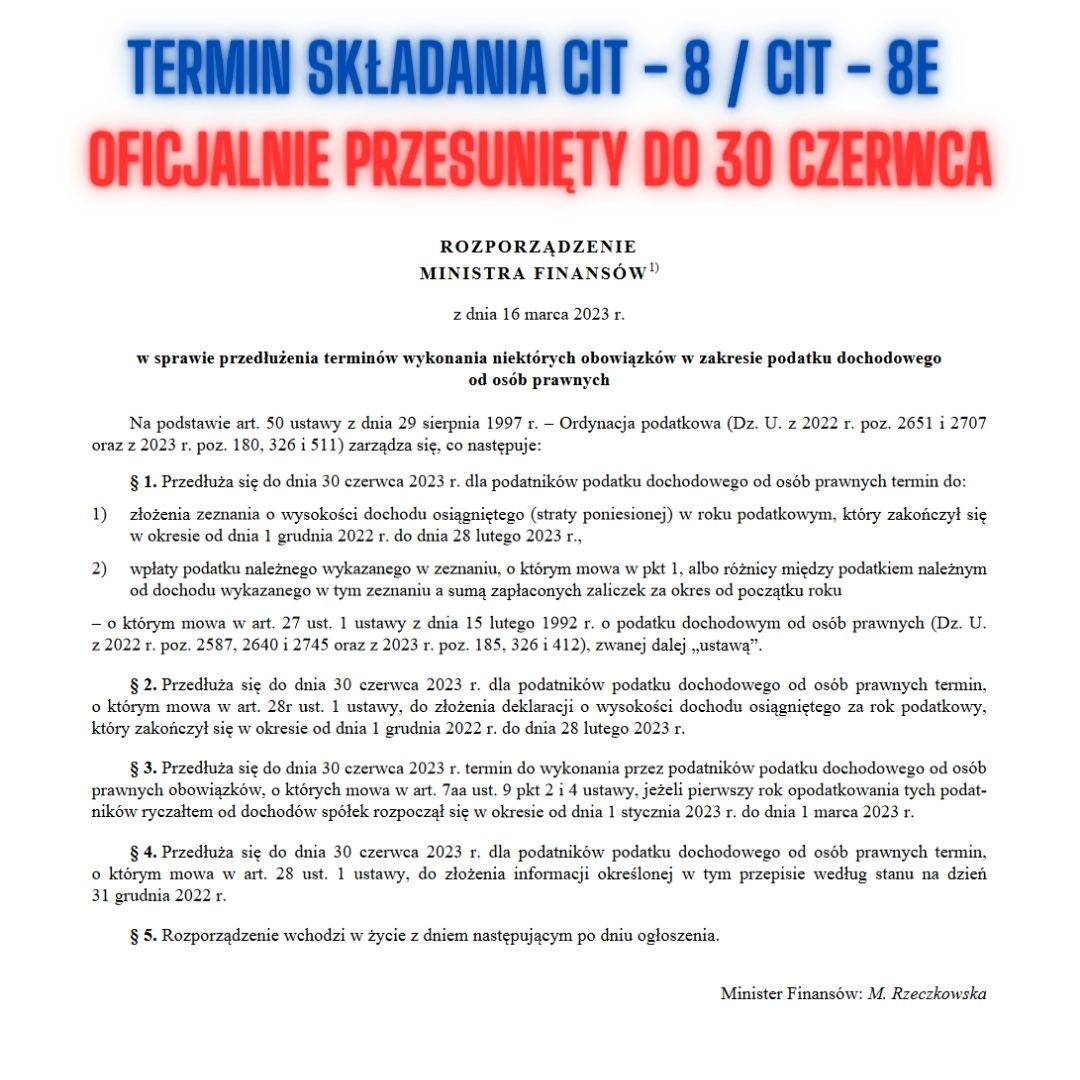

🔥Już jest – wczoraj (21.03) opublikowano w Dzienniku Ustaw rozporządzenie przedłużające termin składania deklaracji CIT.

💡Rozporządzenie wchodzi w życie dziś i tym samym – nie trzeba spieszyć się również ze składaniem deklaracji CIT – 8E!

❌Niestety – termin składania sprawozdań finansowych nie został przesunięty, jak to było w zwyczaju w ostatnich 3 latach i sprawozdania finansowe należy sporządzić do dnia 31 marca 2023 r.

Nie przestaje zaskakiwać kreatywność podatników, którzy szukają sposobu by obejść zakaz posiadania przez spółkę opodatkowaną estońskim – CIT udziałów w innych podmiotach.

✔️Fiskus w przeszłości, w pełni racjonalnie zaakceptował fakt, że:

➕spółka opodatkowana E-CIT może być stroną umowy spółki cywilnej,

➕spółka opodatkowana E-CIT może być stroną umowy spółki cichej,

➕spółka opodatkowana E-CIT może posiadać udziały w kapitale rezerwowym towarzystwa ubezpieczeń wzajemnych.

❌Spółka opodatkowana E- CIT NIE MOŻE nabyć powierniczo udziałów.

💡Tak wynika z wydanej przed kilkoma dniami interpretacji podatkowej (nr 0111-KDIB1-2.4010.745.2022.2.AK)

❓❓Czy to jedyne pułapki i wątpliwości związane z estońskim – CIT❓

❌Niestety nie – nieuważne powiązanie fundacji rodzinnej i spółki opodatkowanej CIT – em estońskim może narobić sporo problemów.

❌Spółka, której udziałowiec jest jednocześnie beneficjentem fundacji rodzinnej traci prawo do podatku estońskiego ze skutkiem na koniec roku poprzedzającego to zdarzenie..

💡Jeżeli czujesz, że Twoja wiedza o fundacji rodzinnej wymaga odświeżenia albo chcesz uniknąć takich pułapek jak wyżej opisana – zapisz się na nasze jutrzejsze webinarium.

👉Już jutro, o godzinie 11.00 startuje webinar poświęcony fundacji rodzinnej – https://ostrowski.legal/szkolenia_custom/fundacja-rodzinna-skuteczne-i-korzystne-podatkowo-narzedzie-zarzadzania-majatkiem-rodzinnym-webinarium-7-marca-2023-r/

💡Nie przestaje zaskakiwać kreatywność podatników we wnioskach o wydanie interpretacji podatkowych.

💭Spółka opodatkowana estońskim -CIT zapytała czy powiernicze nabycie udziału udziałów w funduszu inwestycyjnym pozbawia tej spółkę prawa do ryczałtu.

⚖️Spółka twierdziła, że z uwagi na fakt, że powiernicze nabycie udziałów nie ma na celu trwałego posiadania tych udziałów, więc nie jest to okoliczność wyłączająca prawa do podatku estońskiego.

❌Nie przekonało to Dyrektora Krajowej Informacji Skarbowej, który wskazał, że zawarcie umowy powiernictwa i nabycie jednostek uczestnictwa w otwartym funduszu inwestycyjnym na rzecz Powierzającego będzie skutkować utratą przez Spółkę prawa do opodatkowania w formie ryczałtu od dochodów spółek.

👉Źródło: Interpretacja indywidualna z 20.02.2023 r., 0111-KDIB1-2.4010.745.2022.2.AK.

💡W ramach ciekawostki przypomnę, że spółka opodatkowana estońskim-CIT może być wspólnikiem spółki cywilnej, spółki jawnej lub może posiadać udziały w kapitale rezerwowym” towarzystwa ubezpieczeń wzajemnych.

Wydano bardzo ciekawą interpretację podatkową dotyczącą podatku estońskiego, która mówi, że zawarcie przez Spółkę opodatkowaną Estońskim-CIT umowy spółki cichej z inną spółką nie pozbawia jej prawa do tej formy opodatkowania.

💭Spółka cicha to umowa (wbrew nazwie) – tak samo jak spółka cywilna.

💭Funkcjonowanie spółki cichej opiera się na wniesieniu przez wspólnika cichego, dysponującego majątkiem rzeczowym lub finansowym, wkładu (niekiedy w postaci wkładu własnej pracy) na rzecz drugiego wspólnika, prowadzącego przedsiębiorstwo lub inną działalność zarobkową we własnym imieniu.

💭Wspólnik cichy w zamian za swój wkład uczestniczy w zyskach tej działalności, nie ujawniając się jednak na zewnątrz, nie mając też praw do majątku tej spółki.

💭Do istotnych elementów stosunku spółki cichej należą:

- uczestniczenie w cudzym przedsiębiorstwie (strony dążą do osiągnięcia wspólnego celu gospodarczego),

- wniesienie wkładu (wkład wspólnika cichego, który może być w formie zarówno pieniężnej, jak i niepieniężnej, staje się częścią majątku przedsiębiorcy),

- wniesienie wkładu daje prawo do udziału w zysku (nie można wyłączyć wspólnika cichego od uczestnictwa w zyskach – inaczej jest w odniesieniu do strat),

- wyłączenie osobistej odpowiedzialności (wobec wierzycieli przedsiębiorcy).

💭Istota spółki cichej wyczerpuje się w stosunku zobowiązaniowym łączącym wspólników (spółka wewnętrzna).

💭Wspólnik cichy nie staje się współwłaścicielem majątku, do którego wniósł wkład, ani nie występuje w stosunkach zewnętrznych.

💭Tytułem prawnym uzyskania korzyści majątkowej przez wspólnika cichego nie jest posiadany udział w kapitale przedsiębiorcy, lecz umowa cywilnoprawna.

💡Podobne rozstrzygnięcie zapadło już wcześniej w sprawie spółek cywilnych i pewnym jest, że spółka opodatkowana estońskim-CIT może zawiązać z innym podmiotem spółkę cywilną.